آیا بانک مرکزی انگلیس و سوئیس نرخ بهره را نیم درصد افزایش میدهند؟

بازارها در انتظار انتشار شاخص مدیران خرید

در این هفته نیز بانکهای مرکزی انگلیس و سوئیس تصمیمات خود در مورد نرخ بهره را اعلام خواهند کرد. انتظار میرود هر دو بانک مرکزی نرخ بهره را افزایش دهند، اما آیا جایی برای یک غافلگیری هاوکیش وجود دارد؟ با توجه به اینکه برخی از مناطق مانند منطقه یورو با رکود دست و پنجه نرم میکنند، سرمایهگذاران گزارش شاخص مدیران خرید برای ماه ژوئن را زیر نظر خواهند داشت. دادههای تورمی ژاپن نیز در این هفته منشتر خواهند شد. در ایالات متحده اما به نظر میرسد اوضاع آرامتر خواهد بود و دلار آمریکا فرصت دارد پس از تصمیم فدرال رزرو برای مکث در افزایش نرخ بهره کمی در حاشیه قرار بگیرد.

بانک مرکزی انگلیس احتمالاً با وجود ریسکهای تورمی، جنبه احتیاط را در پیش خواهد گرفت

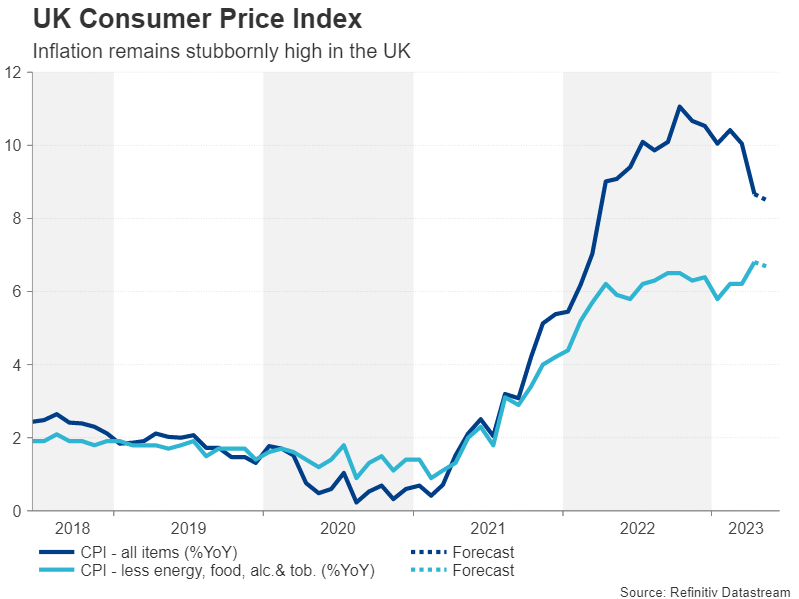

برکسی پوشیده نیست که بریتانیا یکی از بالاترین نرخهای تورم در جهان غرب را به لطف برگزیت، قیمت بالای سوخت و کمبود نیروی کار دارد. بانک مرکزی انگلیس در 18 ماه گذشته تلاش کرده است تا تورم را مهار کند، اما تورم هنوز به طور قابل توجهی کاهش نیافته است.

فشارها بر سیاستگذاران برای کنترل سریع تورم پس از اینکه هم رشد دستمزدها و هم فشارهای زیربنایی بر قیمتها اخیراً دوباره شروع به افزایش کردهاند افزایش یافته است، و امیدها برای توقف افزایش نرخ بهره را از بین برده است. خوشبختانه قبل از اینکه اعضای کمیته سیاست پولی انگلیس رأی بدهند، گزارش CPI در روز چهارشنبه منتشر خواهد شد. این گزارش به آنها در تصمیمگیری نهایی کمک بزرگی خواهد کرد.

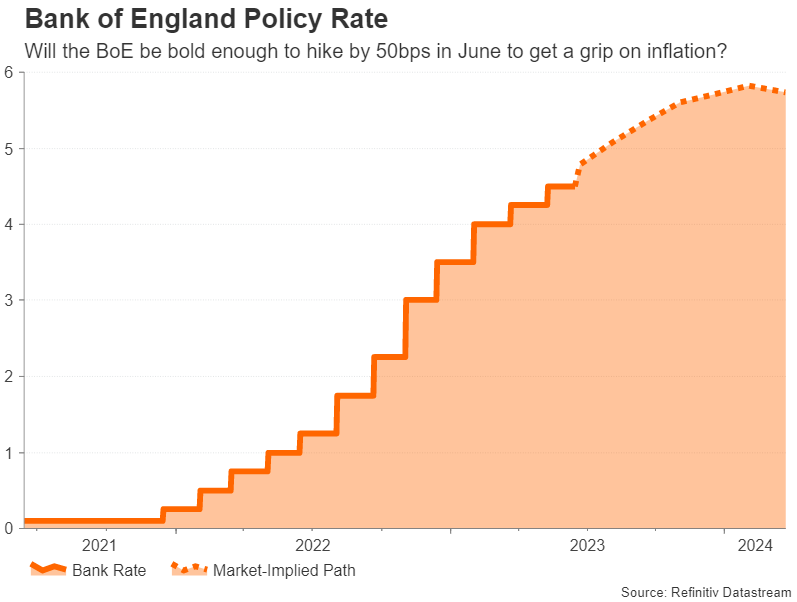

اگر ارقام CPI بالاتر از حد انتظار باشند، که به پشتوانه یک گزارش اشتغال قوی ارائه میشود، بانک مرکزی انگلیس ممکن است تصمیم بگیرد که نرخ بهره را نیم درصد افزایش دهد. با این حال، احتمال آن بسیار کم است. سرمایهگذاران تنها 12 درصد احتمال میدهند که بانک مرکزی انگلیس نرخ بهره را نیم درصد افزایش دهد و در طول این چرخه انقباضی، به جز زمانی که با افزایش نرخ بهره برای اولین باز همه را غافلگیر کرد، تا کنون بانک مرکزی برخلاف بازارها حرکتی نکرده است.

کمیته سیاست پولی احتمالاً به تأثیر تأخیری سیاست انقباضی خود و همچنین ریسکهای موجود برای بازار مسکن در صورتی که نرخ بهره بانکی را طبق انتظار روز پنجشنبه تنها 0.25 درصد افزایش دهد، اشاره خواهد کرد. هیچ کنفرانس مطبوعاتی یا پیشبینی بهروزرسانیشدهای در نشست ژوئن وجود ندارد، اما هرگونه تغییر در لحن بیانیهای که حاکی از افزایش بیشتر نرخ بهره باشد، تأثیر مثبت بر پوند خواهد داشت.

حتی اگر بانک مرکزی انگلیس در مورد اهداف خود در جلسات آینده اظهار نظر خاصی نکند، پوند میتواند از مجموعهای از دادههای مثبت سود ببرد. آمار خردهفروشی برای ماه می نیز در روز جمعه، همراه با شاخص مدیران خرید برای ماه ژوئن منتشر میشوند.

آیا شاخص مدیران خرید منطقه یورو، باعث کاهش مشکلات رکود اقتصادی خواهد شد؟

در تقویم اقتصادی پیش رو ، شاخص مدیران خرید منطقه یورو در کانون توجهات قرار خواهد گرفت، زیرا پس از اینکه برآوردهای تجدید نظر شده تولید ناخالص داخلی که منطقه یورو را در رکود فنی قرار داده است، تردیدها در مورد انعطافپذیری اقتصاد منطقه یورو افزایش مییابد. تا کنون، برچسب رکود منجر به تغییر قابل توجهی در انتظارات بازار در مورد انقباض بیشتر از سوی بانک مرکزی اروپا نشده است، زیرا رشد در سه ماهه اول به دلیل عملکرد ضعیف در تعداد کمی از کشورها، از جمله آلمان، کاهش یافته است، اما اقتصاد سایر کشورهای منطقه یورو همچنان در حال رشد است.

قرائتهای اولیه PMI برای ماه ژوئن مشخص خواهد کرد که آیا این رکود خفیف در حال تبدیل شدن به بحرانی عمیقتر است یا اینکه فعالیتهای اقتصادی در مکانهایی مانند آلمان شروع به احیا کردهاند.

آیا اقتصاد منطقه یورو به کاهش قدرت خود ادامه میدهد؟

اگر نتیجه شاخص مدیران خرید بخش خدماتی و بخش تولیدی بالاتر از انتظارات باشد میتواند باعث افزایش ارزش یورو در برابر دلار آمریکا شود، به خصوص پس از اینکه بانک مرکزی اروپا نرخ بهره را در این هفته افزایش داد و حتی سیگنال افزایش بیشتر نرخ بهره را داد، در حالی که فدرال رزرو سیاست پولی خود را بدون تغییر نگه داشته است.

اما اگر بانک مرکزی سوئیس نرخ بهره را افزایش دهد، یورو در مقابل فرانک سوئیس ممکن است با مشکل مواجه شود.

کار بانک مرکزی سوئیس با افزایش نرخ بهره تمام نشده است

پس از سخنان غیرمعمول هاوکیش توماس جردن، رئیس بانک مرکزی سوئیس، احتمال افزایش نیم درصدی نرخ بهره توسط بانک مرکزی سوئیس در روز پنجشنبه افزایش یافت. سخنان هاوکیش آقای جردن علیرغم این واقعیت مطرح شدند که تورم در سوئیس در ماه می به 2.2 درصد کاهش یافت.

با این وجود، به نظر نمیرسد بانک مرکزی سوئیس سیاست پولی خود را به اندازه کافی محدودکننده میداند زیرا میخواهد شاهد کاهش تورم به زیر ۲ درصد باشد. سیاستگذاران ممکن است نگران موقتی بودن کاهش تورم باشند و با توجه به اینکه بانک مرکزی سوئیس تنها چهار بار در سال تشکیل جلسه میدهد، افزایش نیم درصدی نرخ بهره محتملتر به نظر میرسد.

اگر اینگونه شود، فرانک سوئیس میتواند رشد قابل توجهی را تجربه کند زیرا افزایش نیم درصدی نرخ بهره در حال حاضر تنها حدود 60 درصد قیمتگذاری شده است. البته باید به این نکته نیز توجه کرد که مقیاس رشد سوئیس به این بستگی دارد که آیا بانک مرکزی سوئیس حرفی از انقباض بیشتر در نیمه دوم امسال میزند یا خیر.

تورم ژاپن هنوز راه زیادی برای کاهش دارد

یکی دیگر از کشورهایی که مشکل تورم در آن قابل کنترلتر بوده، ژاپن است. پس از رسیدن تورم به اوج خود یعنی 4.2 درصد در ماه ژانویه، تورم هسته تا حدودی کاهش یافته است، اگرچه در ماه آوریل تورم تا 3.4 درصد افزایش یافت. پیشبینی میشود در ماه می، زمانی که داده تورمی در روز جمعه منتشر میشود، تورم به 3.1 درصد سالانه کاهش یابد. از منظر سیاست پولی، تورم لزوماً نباید به سقفهای جدید صعود کند تا بانک مرکزی ژاپن به تغییر سیاست پولی خود فکر کند و فقط باید برای مدت طولانی بالای 2 درصد باقی بماند.

با این حال، در حال حاضر، بانک ژاپن موضع سیاست تسهیلی خود را حفظ میکند، زیرا میخواهد مطمئن شود که افزایش قیمتها و دستمزدها پایدار خواهد ماند. این موضوع در ین ژاپن منعکس شده است چرا که در این ماه به شدت در برابر ارزهای اصلی سقوط کرده است.

با این حال، بسیاری از معاملهگران فکر میکنند که زمان زیادی نمانده است و هر لحظه ممکن است بانک مرکزی ژاپن شروع به برداشتن محرکهای تسهیلی عظیم خود کند، و از طرفی اگر الگوی واضحتری از تورم پایدار شروع به شکلگیری کند، ین میتواند نشانههایی از حیات در خود نشان دهد. همچنین در میان افزایش رشد اقتصادی اخیر، معاملهگران شاخص مدیران خرید ژاپن که در روز جمعه منتشر میشود را زیر نظر خواهند داشت.

ریسکهای جزئی برای دلار استرالیا و دلار آمریکا

معاملهگران دلار استرالیا، سیاستهای پولی چین و استرالیا را زیر نظر خواهند داشت. پس از کاهش 0.10 درصدی اخیر نرخ تسهیلات وام میان مدت و نرخ بازپرداخت معکوس هفت روزه، بانک خلق چین روز سهشنبه تصمیم خواهد گرفت که آیا نرخ اولیه وام خود را کاهش دهد یا خیر. در همین حال، بانک مرکزی استرالیا، صورتجلسه جلسه سیاستگذاری ماه ژوئن خود را در روز سهشنبه منتشر خواهد کرد.

دلار استرالیا اخیراً رشد خوبی داشته است، زیرا بانک مرکزی استرالیا بیشتر به سمت هاوکیش حرکت میکند و پکن تلاشهای خود را برای تحریک اقتصاد چین، که بزرگترین بازار برای صادرکنندگان استرالیایی است، افزایش میدهد. اگر این صورتجلسه شرط بندیها برای افزایش بیشتر نرخ بهره توسط بانک مرکزی استرالیا را تقویت کند و چین به تعهد خود برای تقویت رشد اقتصادی پایبند باشد، دلار استرالیا میتواند شاهد رشد بیشتری نیز باشد.

در نهایت، در ایالات متحده، هفته نسبتاً آرامتری خواهد بود و به معاملهگران این امکان را میدهد تا تصمیم فدرال رزرو برای توقف موقتی افزایش نرخ بهره و برنامهریزی دو بار افزایش بیشتر نرخ بهره تا پایان سال را، بیشتر تفسیر کنند. بازارها متقاعد نشدهاند که فدرال رزرو بتواند این کار را عملی کند، اما جروم پاول، رئیس فدرال رزرو، فرصتی دیگر برای رساندن پیام خود به سرمایهگذاران در هنگام سخنرانی خود برای قانونگذاران در روزهای چهارشنبه و پنجشنبه خواهد داشت. در تقویم اقتصادی ایالات متحده، دادههای بخش مسکن در روزهای سهشنبه و پنجشنبه منتشر خواهند شد، و گزارش شاخص مدیران خرید بخش تولیدی و بخش خدمات موسسه S&P Global در روز جمعه منتشر خواهد شد. این دادهها میتوانند اطلاعات مفیدی به معاملهگران در مورد عملکرد بخشهای کلیدی اقتصاد ایالات متحده بدهند.

منبع: XM

بیشتر بخوانید: